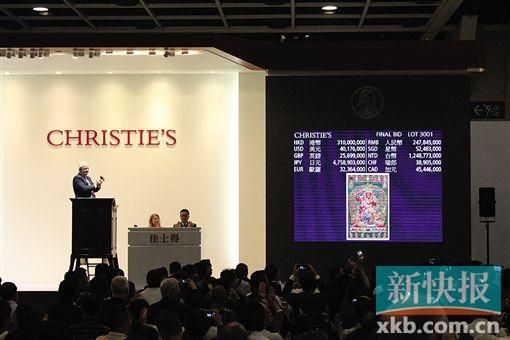

2014年11月26日,明永乐御制红阎摩敌刺绣唐卡在香港佳士得以三亿一千万港元落槌,刷新成化鸡缸杯创下的中国工艺品全球拍卖纪录。(大公报供图)

2014年11月26日,明永乐御制红阎摩敌刺绣唐卡在香港佳士得以三亿一千万港元落槌,刷新成化鸡缸杯创下的中国工艺品全球拍卖纪录。(大公报供图)

明永乐御制红阎摩敌刺绣唐卡 335.3cm×213.4cm

明永乐御制红阎摩敌刺绣唐卡 335.3cm×213.4cm

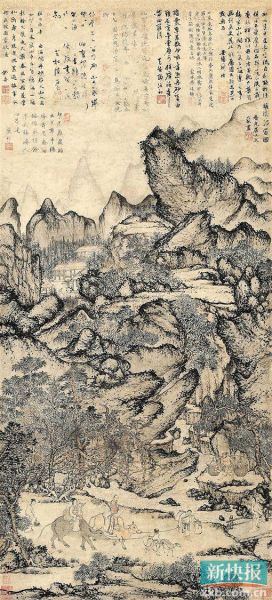

2011年6月,元代王蒙的《稚川移居图》在北京保利以3.5亿元落槌,成为当时拍卖史上第二高价的古代书画作品。

2011年6月,元代王蒙的《稚川移居图》在北京保利以3.5亿元落槌,成为当时拍卖史上第二高价的古代书画作品。

随着拍卖天价作品的频频出现,拍卖市场的交易总额节节攀升,庞大的市场容量开始吸引不少金融机构觊觎的目光。中国艺术品市场研究院副院长、博士生导师西沐估算中国艺术品市场潜在的需求是2万多亿元。但对于如何实现其金融化,不少专家表现出担忧,AMRC艺术市场分析研究中心主任赵力认为,目前还没有让艺术品与金融结合成功的条件,而上海文化艺术品研究院执行院长孔达达则认为艺术品有效的价格评估是艺术金融破冰前行的首要条件。

■收藏周刊记者 梁志钦

●背景:

中国艺术品市场潜在需求约2万亿元

近年来,中国艺术品市场发展迅猛,交易额猛增,据相关数据显示,2011年中国艺术品市场交易总额达到2108亿元,其中艺术品拍卖市场交易额为975亿元。2013年中国艺术品交易额稳居全球第二位,占全球艺术品市场份额的24%(当年全球艺术品成交总额为474亿欧元)。在此形势下,艺术金融也迅猛发展。据统计,2011年,不包括艺术品信托、艺术品融资、艺术品证券化,仅艺术基金一项就达到了50多亿元的发行规模。

欧洲艺术基金会日前出版的《TEFAF全球艺术品市场报告2014》称,艺术品基金在过去的五年中快速增长,2011年达到顶峰时,据不完全统计有70多家艺术品基金,总共管理约15亿欧元的资产。

西沐表示,“据我们预估,中国艺术品市场有效的潜在需求大约为2万亿元,而我们释放出的仅为4000亿元,还有1.6万亿元的有效潜在需求在沉睡。这也从一个方面显现出了中国艺术品市场发展的巨大潜力。”

●现状:

艺术和金融结合,大获成功者极其少

从统计的交易数字以及潜在的市场需求来看,艺术品金融的发展潜力似乎前途一片光明,然而,国内在艺术品金融化的探索上,却并不像数字那么乐观。《艺术市场》艺术家广东省创作基地总经理陈鸿认为,虽然艺术品金融是大趋势,但在中国需要一段时间,因为目前还没有一套完善的法律框架可以约束艺术品交易。

孔达达接受收藏周刊记者采访时分析称,艺术金融发展的初期,由金融机构发起和操盘的大量艺术基金因未取得预期收益而草草收场。另一种艺术金融形式的全新探索——文交所也因缺乏有效的风险监控和管理机制而中途荒废。

而赵力在艺术品金融论坛上则直接表示,艺术和金融不可能在一起生活,因为艺术品和金融结合探索出现了很多类型,这些类型都不成功,或者说未来会成功,但现在没有这个条件。

●症结:

艺术品价值评定没有公开渠道和标准

对于艺术品金融化的条件,不少行内人认为要看估价体系与道德操守等。金融化的前提是资产化,而资产化的前提则需要一个良好的价格评估机制,这一点对于艺术品而言,显然是缺乏的,如果一个资产没有公允的价格体系,那么这个资产就很难作为金融产品进行交易,更难以进一步在金融体系中流通交换。孔达达更认为,艺术品有效的价格评估是艺术金融破冰前行的首要条件。

而上海第一财经频道制片人项立平则表示,艺术品市场的估价太过于个性化,不是金融化产品标准体系。他举例子说,“最近在上海有一个‘任性哥’,买了一个3.5亿港元的艺术品,但如果大家关注整个拍卖过程,就会发现到1.5亿港元时就只有‘任性哥’跟一个老外两个人抢了,换句话说,只要这两个人有一个人退出了竞标,这个价格就不是3.5亿港元,而是1.5亿港元。如果拿这个如此有偶然性波动性的价格进行评估的话,可能有人会觉得五千万都卖不掉,它这个价格区间偶然性太大。所以说如此偶然性的领域,如何标准化定价?”

而东方惠金担保公司副总经理胡建东更把质押融资等服务的缺乏直接归咎为估价系统问题,他说,“艺术品没有估价,所以没有办法做抵押”。

诸多业内人士也纷纷表示,在艺术品价值的评定上没有公开的渠道和标准。“不同于贵金属,艺术品见仁见智,喜欢就是无价之宝,不喜欢就是废品。”一位业内人士表示,正是由于艺术品的评估机制空白,才带来艺术品金融存有巨大的套利空间,“今年价值100万,明年很可能就值1000万了”。

聚焦广东

艺术品典当和艺术银行 是本地金融化的良好探索

记者走访获悉,广东在艺术品金融化探索方面相对较为冷静,即便几年前全国文交所把艺术品份额化推广得轰轰烈烈,但广州本土的文交所依然明确自己的立场,并没有跟风,而根据业内较受关注的信托业门户网站显示,北京、山东等地已纷纷推出艺术品信托基金,但并未发现来自广东的发行基金。但近年衡益拍卖推出的“艺术品典当服务”与近日广州成立的“艺术银行”都是广东在探索艺术品金融化的良好表现之一。

民生银行早在2006年底就已开发出第一款与艺术收藏品挂钩的资产管理产品,其在艺术品金融化探索方面一直备受业界关注,收藏周刊记者尝试联系其广东分行相关负责人了解情况,但直至截稿前,并未获得明确回应。对此,有不愿透露姓名的行业人士表示,受政治经济大环境影响,广东不少银行业金融机构开始对基金等艺术品金融化手段谨慎对待,并有明显缩减现象。

名词解释

艺术品金融化

艺术品金融化,指的是研究如何将艺术品“作为金融资产纳入个人和机构的理财范围”,以及使艺术品转化为“金融工具”,将艺术品市场金融化等,是当代资本市场和金融界对艺术品市场的介入,是试图将艺术品市场资本化规范操作的尝试。

艺术品金融化在西方金融界有悠久历史,世界上历史最悠久和投资业务最大的几家银行,包括瑞士联合银行、瑞士信贷、荷兰银行等金融机构,都涉猎并已经形成了一套完整的艺术银行服务系统,下设有专门的艺术银行部。银行的艺术银行服务项目里包括鉴定、估价、收藏、保存、艺术信托、艺术基金等专业金融手段。藏家将艺术品藏品保单交由银行保管,就可以以艺术品为担保从银行领取资金,作为其他类型投资的杠杆,同时,藏家还可以将藏品“租借”给银行举办展览等,获取额外的收入,艺术银行在这个过程中通过提供服务来获取利益,就是一种典型的双赢。

(摘自《艺术与投资》)